股票型指数基金成银行代销“新宠” 招行、工行保有规模去年下半年激增超百亿元

被动投资热潮下,股票型指数基金正成为银行代销渠道的“新宠”。

近日,中国证券投资基金业协会披露了2024下半年基金销售机构前100保有规模数据。其中,银行上榜23家,环比减少2家。记者注意到,银行机构在巩固债基代销优势地位的同时,也在积极加入股票指数基金的销售大潮。

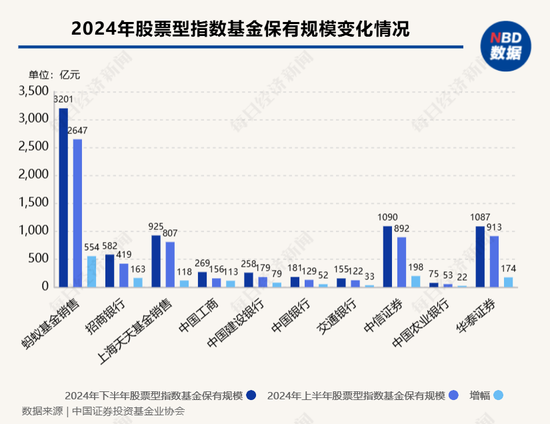

截至2024年末,银行机构的股票型指数基金保有量增长十分突出,环比增幅达43.6%,招行、工行保有规模均激增超百亿元。

尽管银行渠道依然是公募基金代销的主力军,但随着券商、独立基金销售机构的强势崛起,银行也面临着不小的挑战。记者注意到,出于“以价换量”等因素考量,银行在代销基金费率上的优惠不断加码。

去年下半年,招行、工行股票型指数基金保有规模激增超百亿元

记者统计发现,银行渠道在非货币基金保有规模上依旧占据优势。截至2024年末,银行渠道的保有规模为4.22万亿元,在前100名机构总量中占比达到44%。

其中,债基仍是银行渠道代销的主要抓手,去年下半年债基保有规模(非货币基金保有规模-权益基金保有规模)的提升主要来自银行渠道。截至2024年末,银行渠道债基保有规模环比提升13%至2.18万亿元,在前100名机构总量中占比达到47%。

去年下半年,随着股市回暖,权益基金保有规模迎来止跌回升。在权益基金保有规模上,前十的头部代销机构依次为蚂蚁基金、招商银行、天天基金、工商银行、建设银行、中国银行、交通银行、中信证券、农业银行和华泰证券,排名顺序并未发生变化。

从权益基金内部结构来看,记者注意到,在近年来波动加剧的市场环境下,指数基金因费率较低、持仓透明度高、风险分散等特点,越来越受投资者欢迎,各类资金争相流入股票型指数基金。与2024年上半年相比,下半年的股票型指数基金规模增幅明显,在半年内增长3436亿元至1.7万亿元,环比增幅超过25%。

就银行渠道而言,股票型指数基金保有规模为1923亿元。虽然银行渠道的股票指数基金保有规模仅占前100机构总量的11%,但其增速十分突出,环比涨幅高达43.6%,是基金销售三大类机构中增幅最大的。

其中,招商银行和工商银行的股票型指数基金保有规模增长均超过百亿元。招商银行的保有规模为582亿元,较去年上半年增长163亿元,增幅达38.9%;工商银行的保有规模为269亿元,较去年上半年增长113亿元,增幅达72.4%。

去年,中证A500成为银行渠道基金代销的“重头戏”。理财经理在推荐中证A500指数基金时纷纷强调,宽基指数优势在于行业配置均衡且多样化,有利于捕捉不同行业的投资机会,同时分散持仓,降低风险集中度,持续性更好。

低至1折,多家银行降低代销基金费率

当前基金代销呈现多元化竞争格局,银行、三方平台和券商“三分天下”。尽管银行渠道依然是基金保有规模最大的单一机构类型,但随着券商、独立基金销售机构的强势崛起,一直以来作为基金代销主力军的银行也面临着不小的挑战。

在此背景下,出于“以价换量”等因素考量,银行在代销基金费率上的优惠不断加码。去年7月,招商银行宣布代销公募基金将全面实施买入费率1折起,其范围囊括线上线下全渠道、基金品种全品类和认申购等费率类型。此后,越来越多的银行将基金代销费率优惠定格在了“1折起”。

年初开门红旺季,多家银行密集发布降低代销基金费率的公告,对活动产品采取费率优惠。例如,民生银行宣布在今年1月1日至3月31日期间,对多只产品分别采取申购费率一折或定投费率一折的优惠。

北京农商行也于近期宣布,行内代销公募基金买入费率全面1折起,包括目前在售的全量基金产品的申购和定投,大大降低客户购买基金产品的成本。

业内认为,银行对基金代销申购费率打折,有利于激活存量客群并且触达更多中长尾客户及费率敏感型客户。某大行网点负责人告诉记者,以往基金代销收入能占到其所在网点中收的一半左右。“之前手续费通常是1.5%,现在很多都是打一折。因为我们也需要规模,就把基金前端的手续费降下来,拉一拉规模的增量。”

2023年7月公募基金费率改革启动,分阶段稳步推进:主动权益类基金的管理费率、托管费率将统一降至不超过1.2%、0.2%,公募基金证券交易佣金费率将有所下降,销售环节收费将逐步规范。

在1月23日召开的国新办发布会上,中国证监会主席吴清表示,要进一步稳步降低公募基金综合费率,在已经降低基金管理费率、托管费率、交易费率的基础上,2025年起还将进一步降低基金销售费率,这样预计每年合计可以为投资者节约大概450亿元的费用。

发表评论