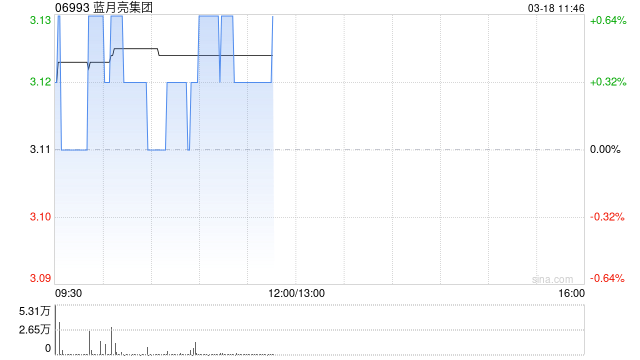

海通证券:首予蓝月亮集团“优于大市”评级 合理价值区间3.17~3.25港元

海通证券发布研报称,预计蓝月亮集团(06993)2025-2026年净利润分别为5.01、5.52亿港元,同比转为扭亏为盈、+10.1%,昨日(17日)收盘价对应2025-2026年PE为36、33倍,公司作为清洁护理领域龙头企业,参考可比公司给予公司2025年37~38倍PE估值,对应合理价值区间3.17~3.25港元,对应2025年PS为1.93~1.99倍,首次覆盖给予“优于大市”评级。

海通证券主要观点如下:

公司2024年经营情况:2024年上半年,公司实现营业收入31.31亿港元,同比增长40.9%,公司所有产品类别收入均有所增加,渠道方面,尤其是新兴电商渠道的销售额大幅增加。2024年,公司预计实现营业收入85.00亿港元,同比增长约16%。

公司扎根于衣物清洁产品,同时稳步扩展个人清洁及家居清洁产品。2024年上半年,公司衣物清洁护理产品销售收入27.67亿港元,同比增长41.3%;个人清洁护理产品收入1.92亿港元,同比增长59.6%;家居清洁护理产品收入1.72亿港元,同比增长19.0%。尤其是,2024年公司至尊系列浓缩型洗衣液推动了洗衣液市场的革新。

公司积极推动新兴电商平台的发展

2024年上半年,公司线上销售渠道实现收入22.72亿港元,同比增长56.9%;线下分销商渠道实现收入7.28亿港元,同比增长13.3%;直接销售予大客户1.32亿港元。线上渠道实现快速增长,主要是公司策略性调整电商平台的产品投放及销售模式,有效触达更多的消费者,2024年“双11购物节”公司在多个主流电商平台累计销售额排名第一,持续保持领先地位。

短期费用投放影响盈利水平

2024年公司销售活动增加,相应的销售及分销开支有所增加,包括用于推广新产品、拓展新电商渠道及品牌建设的费用。2024年上半年的数据来看,2024H1公司销售及分销开支为22.01亿港元,同比增长107.9%,费用率来看,销售费用率由2023H1的47.64%提升至2024H1的70.25%。后续来看,相关战略性的投资及努力有望深度改变消费者的生活方式,该行认为,对于公司长期品牌力的建设,有望带来较为正向的作用。

发表评论